Điểm sáng kênh tiết kiệm

Trong khi kênh đầu tư chứng khoán liên tục biến động do tác động của nền kinh tế toàn cầu, kênh tiền ảo cũng “cắm đầu” lao dốc; thị trường bất động sản, trái phiếu doanh nghiệp... chưa thực sự khởi sắc thì tiền gửi ngân hàng lại là điểm sáng tích cực từ đầu năm đến nay. Có thể thấy, liên tục tăng trong 4 tháng qua, dòng tiền này đang chảy trở lại vào hệ thống ngân hàng.

|

| Thanh khoản tiền gửi của các ngân hàng bắt đầu lại tăng lên nhờ lãi suất tiết kiệm tăng trở lại |

Trong đó, nhóm 4 ngân hàng thương mại nhà nước vẫn đứng đầu toàn hệ thống với tổng số dư tiền gửi hơn 6,4 triệu tỷ đồng. Agribank hiện đang dẫn đầu với 1,83 triệu tỷ đồng, nhưng chỉ tăng 0,9% so với cuối năm ngoái; BIDV tăng 6%; VietinBank tăng 4% trong khi Vietcombank lại giảm 1,5% so với cuối năm ngoái.

Tại nhóm ngân hàng tư nhân, nhiều ngân hàng ghi nhận mức tăng trưởng tiền gửi ở mức 2 con số như LPBank, MSB, OCB, NCB hoặc có mức tăng trưởng huy động trên 6% như Sacombank, ACB, Techcombank, VPBank, SHB...

Ghi nhận tại các ngân hàng cho thấy, nguyên nhân nhà đầu tư quay lại với kênh tiết kiệm do lãi suất tiền gửi đang dần nhích lên, tăng gần bằng vào cuối năm 2023. Cụ thể, chỉ trong 6 ngày đầu tháng 8/2024, đã có 6 ngân hàng tiếp tục tăng lãi suất huy động gồm: Agribank, Eximbank, Sacombank, Saigonbank, HDBank và TPBank. Riêng Sacombank đã có 2 lần tăng lãi suất trong vỏn vẹn chưa đầy một tuần. Trước đó, trong tháng 7/2024, có 19 ngân hàng tăng lãi suất huy động.

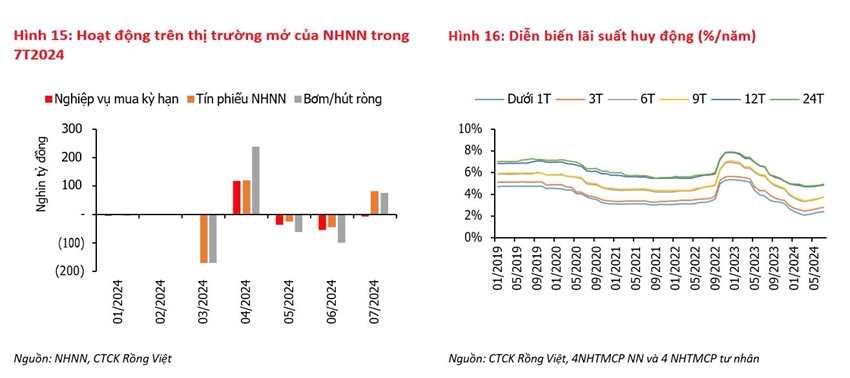

Như vậy, tính đến ngày 7/8, lãi suất huy động kỳ hạn 12 tháng đã chạm mốc 6%/năm, kỳ hạn 18 tháng chạm mốc 6,1%/năm. Riêng từ ngày 29/7 đến 2/8, Ngân hàng Nhà nước (NHNN) đã hút ròng 48.279,24 tỷ đồng bằng kênh thị trường mở. Khối lượng lưu hành trên kênh cầm cố ở mức 23.965,73 tỷ đồng, khối lượng tín phiếu lưu hành ở mức 77.500 tỷ đồng. Hiện lãi suất liên ngân hàng vẫn duy trì ở mức cao.

|

| Biểu lãi suất huy động và hoạt động thị trường mở từ đầu năm đến nay. Nguồn VDSC |

Tuy nhiên, theo chuyên gia kinh tế, Tiến sĩ Lê Xuân Nghĩa, dù lãi suất tăng là trái với mong muốn của Chính phủ, song là xu hướng tất yếu của thị trường trong bối cảnh tín dụng tăng gấp 3 - 4 lần tốc độ tăng của huy động vốn. Theo chuyên gia này, lãi suất tăng với tốc độ như hiện nay là “có lợi cho nền kinh tế”, giúp cân bằng các kênh đầu tư, hỗ trợ thanh khoản hệ thống ngân hàng. Bởi thời gian qua, tín dụng toàn hệ thống đã tăng 6%, trong khi huy động vốn chỉ tăng 1,5%, nếu tình trạng này kéo dài sẽ gây rủi ro cho thanh khoản hệ thống. Vì vậy, lãi suất tăng là cần thiết.

Cùng quan điểm, PGS.TS Nguyễn Hữu Huân, Trường Đại học Kinh tế TP Hồ Chí Minh cũng nhận định, tốc độ tăng lãi suất huy động hiện nay phù hợp với diễn biến thị trường. Điều này sẽ giúp kênh tiền gửi tiết kiệm trở nên hấp dẫn hơn và nhà đầu tư quay lại kênh tiền gửi tiết kiệm nhiều hơn, nhất là trong bối cảnh các kênh đầu tư khác rủi ro lớn, không phù hợp với số đông người dân.

Thực tế, trong phiên giao dịch đầu tuần ngày 5/8, NHNN đã đồng loạt giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) và lãi suất tín phiếu từ 4,5% xuống 4,25%; đồng thời tăng quy mô cho vay trên thị trường mở so với phiên trước đó. Việc điều chỉnh hai loại lãi suất điều hành này cho thấy, NHNN đang hỗ trợ thanh khoản cho các ngân hàng, qua đó làm dịu bớt áp lực lãi suất trên thị trường dân cư. Tỷ giá bớt căng thẳng là nguyên nhân khiến NHNN dễ quyết định hơn trong việc hạ lãi suất điều hành.

Riêng trần lãi suất huy động và cho vay, NHNN giữ nguyên. Theo nhận định của các chuyên gia, lãi suất cho vay sẽ khó tăng mạnh, do Chính phủ kiên trì các giải pháp hỗ trợ nền kinh tế phục hồi.

Lãi suất tiết kiệm sẽ còn tăng

Trong báo cáo cập nhật kinh tế Việt Nam, Công ty Chứng khoán Shinhan dự báo, rất có khả năng tỷ giá, lạm phát hạ nhiệt vào cuối năm. Nhờ vậy, NHNN sẽ có nhiều dư địa hơn để nới lỏng, duy trì lãi suất ở mức hợp lý nhằm hỗ trợ các doanh nghiệp trong nước tiếp tục đà phục hồi.

Theo các chuyên gia kinh tế, lãi suất huy động tiền đồng thời gian tới không thể hạ nhiệt, một phần vì cầu tín dụng tăng, một phần vì NHNN sẽ duy trì lãi suất liên ngân hàng ở nền cao (4 - 5%) nhằm hạn chế găm giữ, đầu cơ tỷ giá. Lãi suất liên ngân hàng cao sẽ tác động đến thanh khoản hệ thống, làm tăng lãi suất huy động trên thị trường dân cư.

Trước đó, các chuyên gia phân tích của hàng loạt công ty chứng khoán (CTCK) như MBS, KBSV, VDSC… cũng cho rằng, lãi suất sẽ tiếp tục tăng trong nửa cuối năm 2024 với mức tăng khoảng 50 điểm cơ bản. Riêng với lãi suất cho vay, CTCK MBS nhận định: “Lãi suất đầu ra sẽ vẫn duy trì ở mặt bằng hiện tại trong bối cảnh các cơ quan quản lý và các ngân hàng thương mại đang nỗ lực hỗ trợ doanh nghiệp tiếp cận nguồn vốn”.

Nhiều chuyên gia dự báo, lãi suất cho vay có thể nhích nhẹ, song trong bối cảnh tín dụng tăng chậm, đa phần ngân hàng sẽ giữ mặt bằng lãi suất hiện tại để cạnh tranh. Những ngân hàng có CASA (tiền gửi không kỳ hạn) tốt, chất lượng tín dụng và quản trị rủi ro tốt sẽ giữ được nền lãi vay tốt, ngược lại những ngân hàng nào có nợ xấu lớn, CASA nhỏ sẽ có nguy cơ tăng lãi suất cho vay, cũng sẽ làm giảm sức cạnh tranh của chính mình.

Về cơ bản, với khả năng điều tiết của NHNN hiện nay, thanh khoản của hệ thống sẽ không gặp trở ngại nào. Tính tới cuối tháng 5/2024, hơn 13,4 triệu tỷ đồng tiền gửi vẫn nằm trong hệ thống ngân hàng. Do đó, sẽ không có cú sốc nào trên thị trường lãi suất. Khả năng NHNN điều chỉnh lãi suất điều hành nửa cuối năm khó xảy ra. Các chuyên gia cũng cho rằng, đà tăng lãi suất sẽ chậm lại trong thời gian tới.

Đối với lãi suất cho vay, thống kê của NHNN cho thấy, lãi suất cho vay bình quân giảm khoảng 0,96 điểm % trong 6 tháng đầu năm 2024, nhanh hơn tốc độ giảm của lãi suất huy động. Sự thay đổi từ lãi suất huy động sang lãi suất cho vay luôn có độ trễ. Do đó, VDSC cho rằng, việc lãi suất huy động tăng trở lại có thể sẽ chưa ảnh hưởng quá nhiều đến đà giảm của lãi suất cho vay, ít nhất là cho đến cuối năm 2024.

Báo cáo phân tích của MBS cũng dự báo, lãi suất đầu vào sẽ tiếp tục tăng trong nửa sau năm 2024 do cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024, khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm. Lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn lớn sẽ có thể nhích thêm 0,5 điểm %, quay về mức 5,2 - 5,5%/năm vào cuối năm 2024.

Điều đáng mừng là lãi suất cho vay không theo xu hướng tăng. Báo cáo của NHNN cho hay, lãi suất đối với các khoản vay mới và cũ tiếp tục giảm, đến cuối tháng 6/2024, lãi suất cho vay bình quân ở mức 8,3%/năm, giảm 0,96% so cuối năm 2023.

Có thể thấy, lãi suất cho vay qua đêm trên thị trường liên ngân hàng trong 1 tháng trở lại đây cũng duy trì ổn định ở mức cao khoảng 4,6%/năm; đồng thời lãi suất tín phiếu NHNN và cho vay cầm cố trên thị trường mở đều là 4,5%/năm, tương đương với lãi suất tái cấp vốn từ cuối tháng 6 đến nay.

Việc hút tiền qua thị trường mở và bán ngoại tệ trong nửa đầu năm một mặt giúp lãi suất liên ngân hàng duy trì ở mức cao, mặt khác hoạt động này có thể khiến cho thanh khoản tiền đồng trở nên khó khăn trong thời gian tới, nhất là trong bối cảnh cung tiền M2 (thước đo lượng tiền dự trữ) tăng chậm nhưng tín dụng đang tăng tốc nhanh trở lại.

Tuy nhiên, CTCK VDSC phân tích, trong kịch bản cơ sở, NHNN có thể duy trì mặt bằng lãi suất điều hành hiện tại cho đến hết năm 2024. Một trường hợp khó khăn hơn, nếu áp lực đối với tỷ giá tăng cường trong cuối quý III và đầu quý IV, điều kiện thanh khoản hệ thống trở nên eo hẹp, khả năng NHNN sẽ nâng lãi suất điều hành thêm 25 - 50 điểm cơ bản.