Cụ thể, Bộ Tài chính đề nghị nâng mức thuế suất thuế giá trị gia tăng (VAT) theo hai phương án. Phương án 1: Tăng từ 10% lên 12% kể từ ngày 1.1.2019. Phương án 2: Tăng theo lộ trình lên 12% từ ngày 1.1.2018 và 14% từ ngày 1.1.2021. Bộ đề nghị cân nhắc phương án 1.

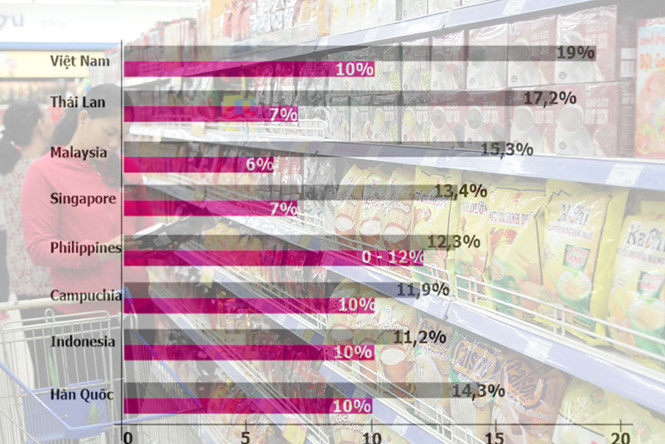

Bảng so sánh thuế VAT và Tổng thu thuế/GDP

Hàng hóa, dịch vụ đắt đỏ hơn

|

Bộ Tài chính dẫn số liệu các nước phát triển để so sánh mức VAT là chưa ổn. Thuế luôn đi kèm với tiện ích gồm chế độ an sinh, xã hội, cơ sở hạ tầng, trường học và được tính toán trên mức thu nhập để khoan sức dân

Chuyên gia kinh tế Lê Đăng Doanh

|

VAT tăng từ mức 10% hiện tại lên mức 12%, nghĩa là tăng thêm 20%. Ông Chung Thành Tiến, Giám đốc Công ty Đồng Hưng, giải thích giả sử trước đây một chiếc áo sơ mi có giá thành 100.000 đồng, cộng thêm VAT 10%, giá bán chiếc áo là 110.000 đồng, thì nay người tiêu dùng phải bỏ nhiều tiền hơn, 112.000 đồng để mua cùng một món hàng. “VAT là thuế gián thu đánh vào người tiêu dùng cuối cùng, nghĩa là toàn bộ người dân khi mua sắm, tiêu dùng từ gạo, mắm muối, đường, sữa, xăng dầu đến giải trí đều phải chịu ảnh hưởng bởi việc tăng thuế này. Người dân ngày càng nặng gánh thuế hơn”, ông nói.

Năm 2016, số liệu tổng thu do ngành thuế quản lý khoảng 884.400 tỉ đồng, vượt 9,3% so với dự toán pháp lệnh (tương ứng khoảng 75.000 tỉ đồng). Với thuế VAT chiếm tỷ trọng khoảng 30% tổng nguồn thu, nghĩa là trong năm 2016, riêng VAT đóng góp hơn 265.000 tỉ đồng.

Theo luật sư Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, mức tăng thêm 2 điểm phần trăm tưởng là nhỏ, nhưng nếu tính trên toàn nền kinh tế, thì con số tuyệt đối có thể tăng lên hàng chục ngàn tỉ đồng.

Không chỉ người dân, tăng VAT cũng tác động đến cộng đồng doanh nghiệp (DN). Quy định hiện nay không cho hoàn thuế, mà chỉ cho khấu trừ đối với hàng tiêu dùng nội địa; đồng thời điều kiện hoàn thuế đối với đầu tư và xuất khẩu ngày càng khắt khe. Luật sư Trần Xoa nhận định bản chất của việc hoàn thuế “tiền tươi thóc thật” khác hẳn với hình thức khấu trừ. VAT tăng, nghĩa là DN phải bỏ vốn ra nhiều hơn, dẫn đến bị đọng vốn, vốn bị chiếm dụng, ảnh hưởng nhiều đến hoạt động.

Thuế VN vẫn cao

Theo chuyên gia kinh tế Lê Đăng Doanh, tăng VAT sẽ làm giá cả hàng hóa đắt đỏ hơn nữa, dẫn đến việc người

| Luật sư Trần Xoa nhận xét: Thuế ở mức hợp lý sẽ góp phần kích thích DN gia tăng hoạt động sản xuất - kinh doanh, trong khi người tiêu dùng có cảm giác mình có nhiều tiền hơn, chi tiêu nhiều hơn, từ đó dẫn đến tăng trưởng kinh tế. Nền kinh tế tăng trưởng sẽ dẫn đến thu ngân sách tăng theo. |

dân tiết chế tiêu dùng, suy nghĩ kỹ hơn khi mua sắm.

“Bộ Tài chính dẫn số liệu các nước phát triển để so sánh mức VAT là chưa ổn. Thuế luôn đi kèm với tiện ích gồm chế độ an sinh, xã hội, cơ sở hạ tầng, trường học và được tính toán trên mức thu nhập để khoan sức dân, chứ không thể lấy lý do chung chung là người ta cao mình phải cao theo”, ông nói. Điều ông quan tâm hơn nữa là tính dự báo của chính sách. “Việc đề xuất tăng thuế của Bộ Tài chính hoàn toàn là đột ngột, khiến nhiều người “sốc”, bất ngờ và bị động. DN luôn cần có môi trường kinh doanh dự báo được, họ cần biết thuế ổn định bao lâu để tính toán sản xuất, hàng bán cho chiến lược hoạt động 5 - 10 năm”, ông chỉ ra.

Vị chuyên gia cho rằng cần có một cuộc khảo sát để biết nên tăng ở mức độ nào, lộ trình nào là phù hợp. Không nên vì ngân sách bội chi mà đè thêm lên vai người dân gánh nặng thuế là không hợp lý.

Chuyên gia kinh tế Huỳnh Thế Du, thuộc Chương trình giảng dạy kinh tế Fulbright, đánh giá tác động của việc tăng thuế đối với tăng trưởng kinh tế là tiêu cực và nói thẳng rằng, tính toán tăng thuế hiện nay không phù hợp. Theo số liệu của World Bank, giai đoạn những năm 1990 - 2000, nhóm các nước có thu nhập cao có nguồn thu thuế/GDP là 26 - 27%, nay chỉ còn khoảng 20%; nhóm nước thu nhập trung bình thấp còn 18 - 20%. Tính trung bình giai đoạn từ 2006 - 2012, so với các nước đang phát triển, tổng thu thuế/GDP của VN có tỷ lệ cao nhất với 22,6%, tiếp theo là Thái Lan với 16,31%; Malaysia 14,79%; Indonesia 12%. Điều này chứng tỏ gánh nặng thuế ở VN quá cao. Tăng VAT là tạo sức ép trực diện vào người nghèo, bởi tỷ trọng chi tiêu của họ vào những mặt hàng thiết yếu là lớn.

Luật sư Trần Xoa nhận định: “Chúng ta cần cải cách bộ máy hành chính, tăng cường hệ thống thuế hiệu quả, minh bạch và công bằng, giảm thiểu những méo mó trước khi nghĩ đến việc tăng thêm thuế”, và cho rằng thuế suất thấp sẽ dẫn đến chi tiêu nhiều hơn, từ đó thúc đẩy sản xuất tăng lên.

Theo Thanh niên