|

| Những lưu ý của ngân hàng khi sử dụng thẻ tín dụng |

Cần tìm hiểu kỹ trước khi sử dụng

Thẻ tín dụng là một loại thẻ ngân hàng mà người dùng có thể sử dụng hạn mức tín dụng được ngân hàng cấp trước đó để chi tiêu trước và sẽ trả tiền sau. Số tiền được chi tiêu tối đa nằm trong hạn mức thẻ được cấp.

Chi tiêu trước thanh toán sau là tiện ích mà thẻ tín dụng mang lại cho người dùng. Cùng với sự hỗ trợ từ hệ thống hạ tầng thúc đẩy thanh toán không dùng tiền mặt mà các ngân hàng đầu tư đã tạo nên nhiều cơ hội cho người dân tiếp cận với các tính năng ưu việt, cũng như tận dụng các lợi thế mà thẻ tín dụng mang lại. Ngoài ra, nhiều ngân hàng còn cho phép liên kết thẻ tín dụng với ứng dụng di động để người dùng dễ dàng thanh toán chỉ với điện thoại. Điều này đã góp phần tạo nên những bước tăng trưởng trong thị phần thẻ tín dụng

Chị Lan Anh, thành phố Huế là một trong những người có “thâm niên” sử dụng thẻ tín dụng chia sẻ, mình dùng thẻ tín dụng khá lâu. Ban đầu, khi sử dụng thẻ mình vẫn có nhiều lo lắng, tuy nhiên sau khi hiểu hết các ưu việt và những điểm cần lưu ý khi dùng thẻ thì thẻ tín dụng hỗ trợ cho tôi rất nhiều trong chi tiêu.

“Việc ngân hàng cho “mượn” một khoản tiền theo hạn mức được cấp trong thời gian miễn lãi từ 45-55 ngày giúp tôi giải quyết được các vấn đề cấp bách cần thanh toán mà không phải vay mượn bên ngoài. Ngoài ra, tôi cũng sử dụng thẻ tín dụng để mua trả góp các mặt hàng, thanh toán tiền học phí cho con tại trung tâm tiếng Anh (thanh toán theo năm sẽ nhận được các ưu đãi dịch vụ) với lãi suất 0% . Vì thế, các áp lực thanh toán được giảm thiểu đáng kể. Chưa kể nếu chi tiêu đảm bảo theo quy định, tôi còn được tích điểm, miễn phí thường niên… chị Lan Anh cho biết.

Tuy nhiên việc lạm dụng thẻ tín dụng cho các chi tiêu cá nhân quá mức, “vung tay quá trán” sẽ dẫn đến phát sinh nợ, mất khả năng thanh toán hoặc đối diện với nhiều rủi ro khác. Mà theo chị Lan Anh, số tiền trong thẻ tín dụng là của ngân hàng cho khách hàng “mượn” tạm, cần phải trả lại ngay khi đến kỳ thanh toán theo quy định.

Cần quy định về lãi suất trần đối với thẻ tín dụng

Theo quy định của một số ngân hàng, khách hàng có nợ thẻ tín dụng quá hạn sẽ phải chịu phí phạt thanh toán chậm và chịu lãi suất khá cao tùy thuộc vào quy định của từng ngân hàng. Khi bị nợ quá hạn, món nợ này có thể sẽ bị chuyển thành nợ xấu trên hệ thống Trung tâm Thông tin tín dụng quốc gia Việt Nam (CIC) dẫn đến các khó khăn về tiến cận tín dụng sau này.

Hiện, trên website, bản tin của các ngân hàng gửi đến khách hàng đều có những hướng dẫn cụ thể để hạn chế các vấn đề phát sinh nợ và các quy định, hướng dẫn liên quan đến sử dụng thẻ tín dụng.

Hầu hết các ngân hàng đều lưu ý, để hạn chế bị phạt và tốn nhiều chi phí khác, khách hàng nên tận dụng thời hạn miễn lãi 45 - 55 ngày để chi tiêu và nên thanh toán dư nợ đầy đủ và đúng hạn để không phải chịu lãi và phí phạt nợ không mong muốn. Hạn chế rút tiền mặt từ thẻ tín dụng bởi thông thường phí rút tiền mặt sẽ tương đối cao. Ngoài ra, khách hàng chỉ nên chi tiêu trong khả năng tài chính để đảm bảo có thể thanh toán và không để “nợ chồng nợ”.

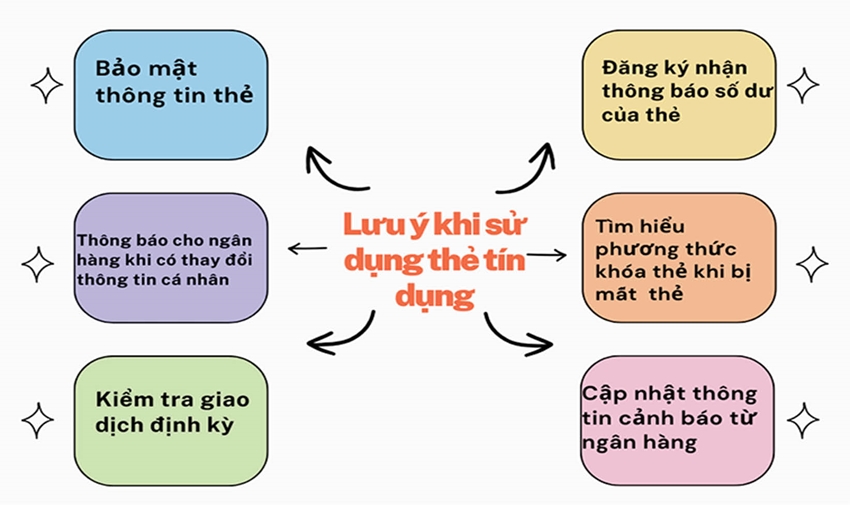

Đại diện Vietcombank chi nhánh Huế còn khuyến cáo, khách hàng cần giữ thông tin thẻ tín dụng một cách an toàn, không chia sẻ thông tin này với người khác và tránh lưu trữ thông tin thẻ trên các thiết bị không an toàn. Đối với thẻ cứng, trước khi sử dụng nên dán kín dãy số bảo mật (CVV). Hiện nay, việc đưa thẻ cho thu ngân ra quầy tự thanh toán khi ở nhà hàng hoặc cho người khác mượn thẻ để chi tiêu là tình trạng rất phổ biến. Đây là hành động rất dễ làm lộ thông tin thẻ ra ngoài. Trong trường hợp bị mất thẻ, cần báo ngay với ngân hàng nơi phát hành thẻ để khóa tài khoản hoặc chủ động tạm khoá trên ứng dụng/website ngân hàng điện tử.

Việc kiểm tra giao dịch định kỳ cũng hết sức cần thiết giúp khách hàng phát hiện sớm các giao dịch không xác định để kịp thời giải quyết những rủi ro. Ngoài ra, khách hàng nên tạo thói quen cập nhật thông tin cảnh báo từ ngân hàng, khách hàng có thể truy cập website của ngân hàng thường xuyên để kiểm tra các thông báo mới nhất về tài chính và an ninh thẻ tín dụng. Điều này cũng giúp khách hàng cập nhật thông tin và biết được những biện pháp mới nhất để bảo vệ thông tin cá nhân và tài chính của mình

Bên cạnh các khuyến cáo từ các ngân hàng, người sử dụng các dịch vụ của ngân hàng cũng nên tìm hiểu và đọc rất kỹ tất cả những thông tin, điều khoản giao kết giữa khách hàng với ngân hàng để hiểu rõ sản phẩm tài chính mình đang sử dụng. Nếu như không có nhu cầu sử dụng tài khoản hay các dịch vụ liên quan, khách hàng nên liên lạc với ngân hàng để tạm khóa thẻ hoặc đóng, nhằm tránh những rủi ro và phát sinh phí thường niên trong thời gian không có nhu cầu sử dụng.

Để tăng cường việc đảm bảo an ninh, an toàn trong hoạt động thẻ ngân hàng và quyền lợi của khách hàng trong quá trình phát hành, sử dụng thẻ ngân hàng, Ngân hàng Nhà nước Việt Nam cũng đã có văn bản yêu cầu các tổ chức tín dụng rà soát các quy trình nội bộ về phát hành và sử dụng thẻ ngân hàng; rà soát và công khai các loại phí; thông báo đến khách hàng nếu phát sinh các trường hợp bất thường…